|

2021年以来,山西低硫主焦煤价格最高涨幅超过250%,同样作为钢铁生产的主要原料铁矿的涨幅远不及焦煤涨幅。原因何在?短期来看,中国对澳煤的禁令、俄乌冲突等改变了国际焦煤贸易的流向,“超产入刑”、煤矿环保检查趋严等政策亦是焦煤产量增长放缓的重要原因。长期来看,碳中和、碳减排在全球范围内的推进,各国的煤炭投资活动停滞不前。

数据显示,全球各大煤企资本开支已经出现放缓的趋势。焦煤主要供应国中、澳、加、美、蒙的焦煤供应也有不同程度下滑或处于停滞。2014年到2018年,中国煤矿新增产能建设滞后,煤炭投资不足,导致煤炭资源供给弹性较低。然而全球粗钢产量却在逐年增加,对焦煤需求同样增加,2021年全球经济复苏,焦煤需求再次增长,长期的供需错配矛盾最终在2021年爆发。与焦煤相比,铁矿供应弹性更高、产能更为充足,长期供应偏宽松,因此涨幅较焦煤偏低。

一、全球焦煤供需错配在2021年走扩,产生激励性价格信号

2020年10月,中国的澳煤进口下滑为中国焦煤涨价埋下伏笔。尽管中国加大从俄、蒙、美、加等国进口焦煤,不过仍然难以扭转焦煤进口大幅下滑的局面。2021年1-6月,中国进口焦煤总量2228万吨,同比大幅下滑1583万吨(-42%),占国内焦煤年消费量近3%。2021年第三季度,“七一”前后,煤矿产量锐减。

供给减少直接导致2021年2月至9月国内焦煤四部门总库存(煤矿+钢厂+港口+焦化厂)大幅去库1120万吨,期间国内焦煤价格暴涨197%。2021年9月13日临汾低硫主焦煤正式站上4600元/吨的历史最高点,同时也带动了美、加、澳等海运煤价格跟涨,澳洲峰景煤价格上涨超160%。

但随着国内煤炭保供稳价政策出台以及粗钢减产政策的执行,国内焦煤供需缺口缩小,焦煤价格高位回调。但国际海运煤价格继续高歌猛进,至2022年4月,澳峰景煤价格最高涨至670美元/吨的高位水平,与国内外价差最高时达到1000元/吨以上。主要原因在于,2022年一季度,拉尼娜降雨和洪水影响澳洲等国矿商的生产和销售,另外疫情导致的劳动力短缺也制约了煤矿开采;另一方面,俄乌冲突导致能源紧张,国际市场掀起抢煤潮。

而中方的进口量在受澳煤禁令扰动后趋于稳定。蒙古焦煤95%以上出口至中国,目前各个口岸通关车数均在稳步提升中。俄罗斯因受到国际制裁,其焦煤出口其他国家受阻,也只能供应中国、印度等地,国际焦煤贸易流向发生转变。中国以外的地区陷入缺煤的窘境,导致国际焦煤价格大幅超过中国。

拉长视角来看,焦煤价格大涨仅仅只是因为短期的供不应求吗?实际上,2021年只是焦煤供需矛盾集中爆发的一年。近年来,由于碳中和、碳减排等理念在全球范围内普及,各国的煤炭开采也受到不同程度的影响。根据彭博社及各国能源部门数据,海外煤企资本开支已经出现放缓的趋势,主要煤企2020年资本开支较近十年历史高位均呈现不同程度缩减。

自2018年以来,中国焦煤产量增速放缓,2021年安全检查频繁,以及“超产入刑”等原因,煤矿超产受到严格限制,2021年中国焦煤增速仅1%。国外方面,焦煤主要出口国澳、加、美的焦煤产量也有不同程度下滑或步入增长瓶颈期。尤其是新冠疫情以来,澳洲地区劳动力短缺也成为限制产量增长的重要原因。而在需求端,全球生铁产量仍然呈现逐年增长的趋势。全球范围内的焦煤供需错配在2021年被放大到极致。

二、中方煤矿产能出清后投资不足,新产能投产滞后

自2018年以来,中国焦煤产量增速放缓,一方面是2014-2016年煤炭资本支出大幅减少,另一方面是供给侧改革中,煤矿产能出清彻底。尤其近年来,国内加大对煤矿生产安全检查力度。2021年3月,煤矿超产纳入刑法,煤矿生产能力管理办法第十八条中规定煤矿年度原煤产量不得超过生产能力,月度原煤产量不得超过月计划的10%。煤矿产量被严格控制,煤矿超产几乎消失,2021年焦煤年产量增速仅1%。

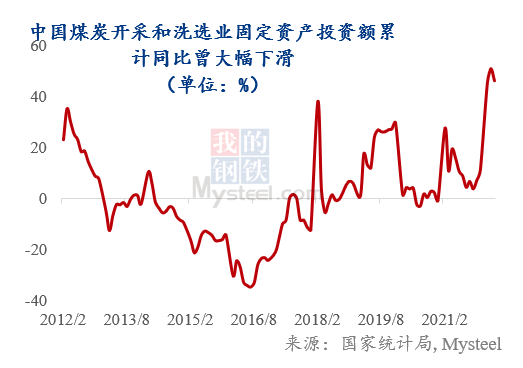

2012年后,中国煤炭开采行业处于下行周期,行业投资增速呈下滑态势。经过10年左右的下行期,煤矿产能逐步出清,而供给侧改革又实现了政策出清。煤炭资本开支在下行期明显不足,尤其在“十三五”期间,去产能等政策下,新建煤矿投资出现明显下滑。

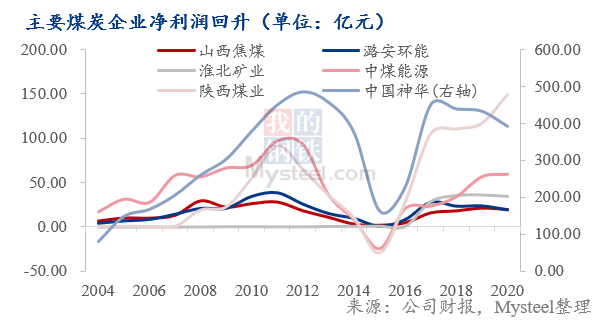

长期投资不足造成了煤矿产能资源枯竭、落后产能淘汰、成本高企的产能退出等影响。同时, 2011年后,煤炭企业利润逐年下滑,煤炭开采及洗选业固定资产投资(下简称煤炭投资)增速亦逐年降低,尤其在2014年-2016年期间,煤炭投资增速大幅降低,增速最低时达到-30%,这一局面直到2016年供给侧改革后,全行业产能收缩,煤企盈利好转,煤炭投资支出才有所增加,不过在疫情发生后,2020年煤炭投资全年同比下滑10.3%。2021年在焦煤价格大涨,煤炭投资才同比增长,2021年全年同比增长26.9%。

中长期来看,我国能源政策将逐步进入“双碳”新阶段,控“煤”成为“双碳”政策的主要实现途径。在这样的大背景下,煤企的资本开支很难再有大幅扩张,短期受到盈利的影响较大,即煤企盈利越好,相应的资本开支就越多。从投资周期来看,国内优质主焦煤的开采以井工矿为主,建设周期最短需要4年,若先办理审批规划等手续再到建矿,大多数矿需要5-6年才能正式投产使用。

2014年到2018年,煤矿新增产能建设滞后,煤炭投资不足,增速相对经济增长偏低。经过几年发展后,生铁产量逐年提高,而供给无弹性或弹性较低(煤矿投资建设周期至少4-6年),供需矛盾逐年累积。

三、海外焦煤主要供应国产量下滑或增长步入瓶颈

焦煤主要供应国澳、加、美的焦煤供应也有不同程度下滑或步入增长瓶颈期。由于碳中和、碳减排等理念在全球范围内普及,各国的煤炭开采也受到不同程度的影响。根据彭博及各国能源部门数据,海外煤企资本开支已经出现放缓的趋势。

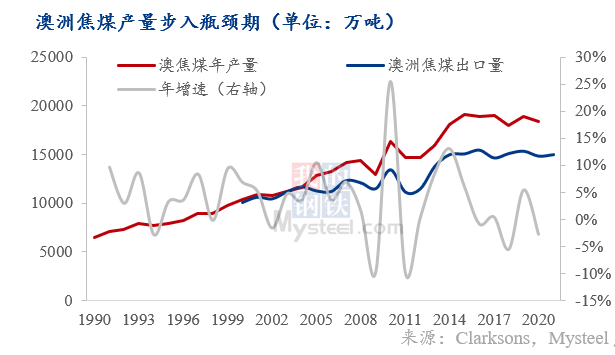

澳洲方面,据澳洲统计局,2013年以后煤企资本开支呈下滑态势,2019年后资本开支有所增长,但中枢呈下移。产量方面,澳洲焦煤产量在2015年达到1.91亿吨的峰值后,陷入了增长瓶颈,2020年新冠疫情发生,劳动力短缺导致当年焦煤产量同比下滑2.8%。

蒙古煤炭储量丰富,95%以上煤炭均出口至中国。2020年疫情后,蒙古煤炭出口量下滑,蒙方查干哈达堆场库存一度高达600万吨以上,同时蒙古最大的焦煤矿TT矿至查干哈达堆场的中盘运输中断,库存堆积导致蒙古煤炭产量亦下滑,2020年煤炭产量同比下滑21%,21年仍未扭转下降颓势。

美、加海运煤出口量亦趋于下滑。加拿大近年焦煤出口总体趋稳,但美国自2011年开始,煤炭行业步入去产能周期,煤炭产量总体呈逐年下滑趋势,美国2021年煤炭产量较2011年已大幅下滑了47%,其出口量亦同步下滑。

近期高煤价促使煤矿产量有所增加,但需要注意,高煤价更多是促使旧煤矿重新开工,而非新投资,尤其出口导向型的煤炭开采项目进展缓慢。受限于环境、社会和治理方面的考虑,以及融资困难正在阻止新的煤炭开发,更有一些项目因新冠疫情被推迟至今。

因此对于全球焦煤产量的释放不能太乐观。需求侧全球高炉生铁产量的增速正在放缓,产量第一的中国则出现了下滑的情况。焦煤供需将进入新常态,待一切尘埃落定,疯狂过后价格回落也是情理之中。

四、与焦煤相比,铁矿的供应弹性更高

相比于焦煤,铁矿石的供应弹性较大。全球供应最大的两个国家是澳洲和巴西,产量占比约56%,其中四大矿山产量占比高达45%,分别是淡水河谷、力拓、必和必拓和FMG。中国铁矿石产量占比也不少,占比达11%,但中国铁矿石品位低。除了这几个国家以外,印度、俄罗斯、加拿大、智利、秘鲁和南非也是铁矿石主要供应国。

铁矿产能自2003年开始进入高速扩张期,到2014年后增速开始下滑,但最近两年有部分新增及置换产能集中投产,存在一定增产空间。据不完全统计,四大矿山2020-2022年涉及大约2.23亿吨的新增和置换产能。从这一点来看,铁矿产能较为充足,产能供给相对较有弹性。相比于焦煤供应,铁矿供应弹性较大。

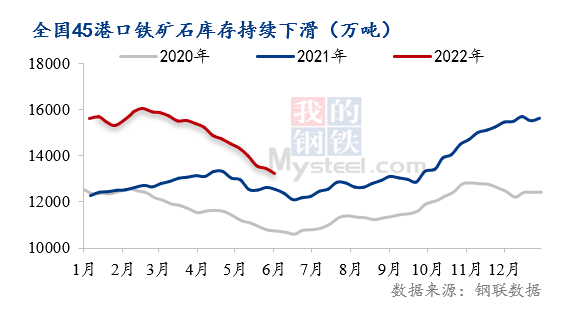

同为钢铁生产的主要原料,铁矿与焦煤的最大区别在于,二者处于不同的供求局面中。中长期来看,如果。。。铁矿石供需偏宽松,而焦煤处于供需偏紧张的局面。由以上的分析看出,由于焦煤主要产国的资本开支逐年减少、产量增长疲乏、贸易阻断等因素影响,全球焦煤供应趋于紧张。中长期来看,铁矿石供需整体趋于宽松,淡水河谷、力拓仍有产量恢复预期,必和必拓与FMG仍在扩张产能,部分非主流矿山也有扩产计划。同时,国内中钢协提出“基石计划”,对国内矿山产量释放亦有积极影响,未来铁矿石整体可能面临过剩局面。

|