|

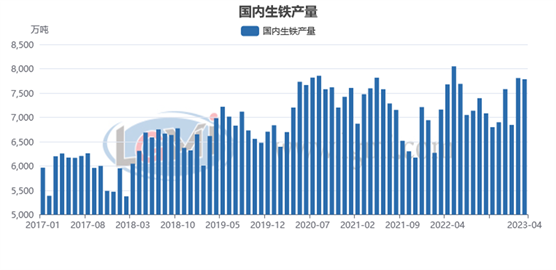

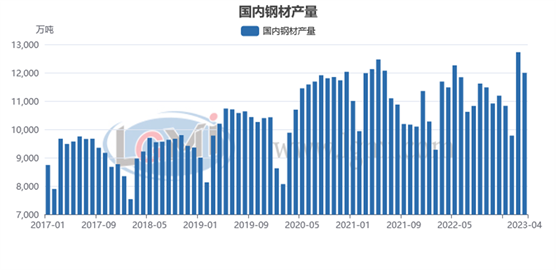

4月份,由于下游行业受到多重因素的影响,需求释放力度不及市场预期,使得钢市在强预期和弱现实的博弈下,呈现快速下跌的行情,但对于钢厂来说,由于前期钢厂利润的改善和需求释放预期的存在,钢厂生产节奏保持一定的韧性,但产能释放的力度受到了明显的制约。据国家统计局数据显示,2023年4月份,我国粗钢产量9264万吨,同比下降1.5%,由3月的正增长转为负增长(详见图1);生铁产量7784万吨,同比增长1.0%,较3月收缩6.3个百分点(详见图2);钢材产量11995万吨,同比增长5.0%,较3月收缩3.1个百分点(详见图3)。1-4月,我国粗钢产量35439万吨,同比增长4.1%;生铁产量29763万吨,同比增长5.8%;钢材产量44636万吨,同比增长5.2%。

图1 2017-2023年月度粗钢产量

图2 2017-2023年月度生铁产量

图3 2017-2023年月度钢材产量

四月份粗钢日产呈触顶之势

从全国生铁、粗钢和钢材日均产量来看,2023年4月份全国粗钢日产呈现明显触顶的态势,是今年以来首次低于去年同期水平,据国家统计局数据显示,4月份全国粗钢日均产量308.8万吨,环比持平(详见图4);生铁日均产量259.5万吨,环比上升3.1%;钢材日均产量399.8万吨,环比下降2.6%。生铁日产环比上升、粗钢日产环比持平、钢材日产环比下降,表明由于国内钢铁生产企业的亏损压力逐渐增大,生产节奏正在逐渐放缓。

图4 2017-2023年月度粗钢日产

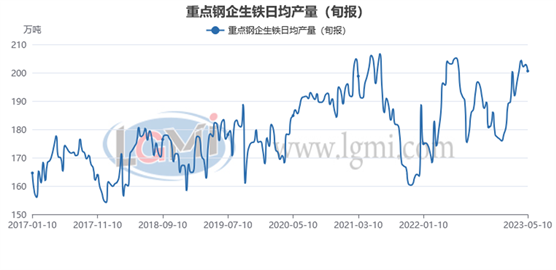

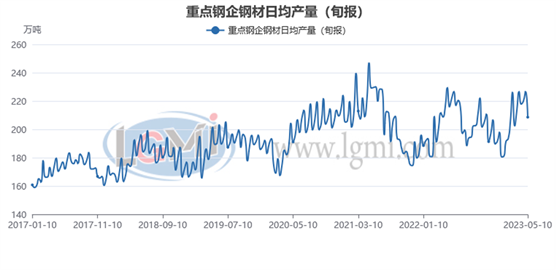

从重点大中型钢铁企业日均产量来看,大中型钢铁生产企业的产能释放节奏维持了一定的韧性。据中国钢铁工业协会统计数据显示,4月份重点大中型钢铁企业生铁日产203.1万吨,环比3月上升3.4%;粗钢日产227.3万吨,环比3月上升2.3%;钢材日产221.5万吨,环比3月上升3.4%。

五月份粗钢日产将高位下滑

5月份以来,钢厂减产操作逐渐落地,原料价格下跌给成品材带来负反馈,低价格刺激市场成交放量,使得钢市在多方博弈的态势之中寻求新的供需平衡。从目前高炉开工率变化来看,钢铁企业生产释放力度呈现高位下滑的态势。据兰格钢铁网调研数据显示,2023年5月份前两周全国百家中小钢企高炉开工率的均值为79.6%,较4月份下降0.2个百分点,较3月份上升0.1个百分点,较2月份上升2.2个百分点,较1月份上升3.3个百分点(详见图5)。

图5 2017-2023年全国主要钢铁企业高炉开工率

从重点大中型钢铁企业旬产数据来看,由于部分品种面临较大的亏损压力,从而使得大中型钢铁生产企业的产能释放节奏逐渐放缓。据中国钢铁工业协会统计数据显示,2023年5月上旬重点钢企生铁日均产量200.57万吨,旬环比下降1.15%,同比下降1.5%(详见图6);粗钢日均产量225.08万吨,旬环比上升2.0%,同比下降2.5%(详见图7);钢材日均产量208.69万吨,旬环比下降7.89%,同比下降4.5%(详见图8)。

图6 2017-2023年大中型钢铁企业生铁旬产

图7 2017-2023年大中型钢铁企业粗钢旬产

图8 2017-2023年大中型钢铁企业钢材旬产

当前,全球市场需求走弱,通货膨胀率居高不下,欧美银行业动荡,给世界经济形势注入了更大的不确定性。今年以来,我国经济社会全面恢复常态化运行,宏观政策靠前协同发力,国民经济回升向好,财政货币政策聚力于扩大内需,围绕全面加强基础设施建设持续加力提效,政府投资对全社会投资的带动作用正在进一步加强;推动房地产平稳健康发展的多项政策效果开始显现,投资对工业制造业生产的带动作用将日益明显。但也要看到,国际环境复杂严峻,外部压力依然较大,国内需求不足制约犹存,一些结构性问题仍比较突出,推动经济高质量发展仍面临不少困难和挑战,这将对钢市需求产生较为明显的短期影响,制造用钢需求将受制于企业订单不足和微弱效益的双重挤压,基建用钢需求将受制于专项债带动效果减弱和项目施工进度不佳的双重制约,房地产用钢需求也将受制于房地产项目有效施工不畅和新开工不足的双重拖累。

目前国内钢材市场处于传统的需求旺季逐渐转向淡季,由于高温多雨天气的影响,项目施工进度将有所受限,同时也受到制造用钢需求释放受限和地产用钢需求的拖累,终端采购的节奏也将有所放缓。同时伴随着钢厂减产操作的落地,原料价格呈现明显承压下跌的态势,钢企的即时生产有利可图,这就使得钢企处于减产操作落实和复产意愿增强纠结博弈之中,因此预计5月份国内钢铁产量将呈现高位下滑的态势,据兰格钢铁研究中心估算,5月份全国粗钢日产将维持在305万吨左右的水平,其中重点大中型钢铁企业粗钢日产将会维持在225万吨左右的水平。(兰格钢铁研究中心,葛昕,原创文章转载请注明出处)

|