|

『简要:8月份国内钢铁市场价格震荡下行。铁矿石、焦炭均价下跌,废钢价格均价上涨,月度成本支撑力度仍保持韧性;9月份,气候条件极大改善,建筑工程项目将迎来施工旺季,建筑钢材需求将有明显恢复,制造业用钢需求仍有望平稳释放。随着部分地区控产政策的实施,粗钢日产环比有望回落,市场供需关系将有所改善。钢铁智策——兰格腾景钢铁大数据AI辅助决策系统预测,2023年9月份国内钢材市场将呈现震荡反弹的行情。』

一、八月份国内钢铁市场震荡下行

8月份,在稳增长政策措施不断出台的强预期、台风暴雨洪水冲击下的弱需求、以及原料成本相对韧性的共同影响下,国内钢铁市场呈现先抑后扬、震荡下行走势。

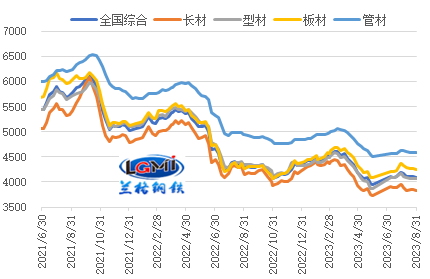

截至8月底,兰格钢铁全国钢材综合价格为4088元/吨,较上月末下跌108元/吨,环比跌幅为2.6%,年同比下跌5.3%。其中,长材价格为3833元/吨,较上月末下跌117元/吨,环比跌幅3.0%,年同比下跌8.9%;板材价格为4248元/吨,较上月末下跌115元/吨,环比跌幅2.7%,年同比下跌1.1%;型材价格指数为4062元/吨,较上月末下跌103元/吨,环比跌幅为2.5%,年同比下跌7.1%;管材价格为4590元/吨,较上月末下跌28元/吨,环比跌幅为0.6%,年同比下跌7.4%(详见图1)。

从月度均值来看,与上月基本持平。据兰格钢铁网监测数据显示,8月份,兰格钢铁全国钢材综合价格均值为4119元/吨,较上月上涨1元/吨。

图1 兰格钢铁价格指数(LGMI)走势图

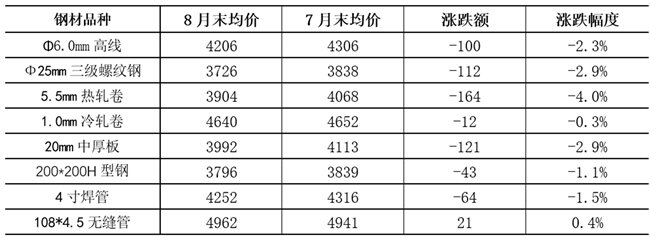

分品种来看,兰格钢铁网监测的8大钢材品种10大城市均价显示,8月底,除无缝管价格略有上涨外,其他各品种价格与上月底相比均有所下跌,其中热轧卷下跌164元/吨,跌幅4.0%,为跌幅最大品种;冷轧卷跌幅最小,较上月底下跌12元/吨,跌幅为0.3%;其他品种跌幅在1.1-2.9%之间(详见表1)。

表1 10大城市8大钢材品种价格涨跌情况表(元/吨,%)

二、钢铁行业供给分析

1、粗钢产量单月同比继续回升

7月份,在稳增长政策不断出台与需求淡季效应不断显现的频繁博弈下,国内钢铁市场呈现震荡反弹的行情,带动钢厂产能维持较高的释放力度。

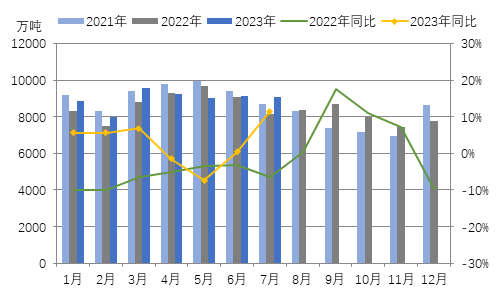

据国家统计局数据显示,2023年7月份,我国生铁产量7760万吨,同比增长10.2%,同比增速较上月扩大了10.2个百分点;粗钢产量9080万吨,同比增长11.5%,同比增速较上月扩大了11.1个百分点(详见图2);钢材产量11653万吨,同比增长14.5%,同比增速较上月扩大了9.1个百分点。

从粗钢日产来看,7月份全国粗钢日产呈现环比回落的态势,据国家统计局数据显示,7月份全国粗钢日均产量292.9万吨,环比下降3.6%。

从累计产量来看,我国钢铁产量仍维持增长态势。国家统计局数据显示,2023年1-7月我国钢铁产量仍维持增长态势。国家统计局数据显示,2023年1-7月,我国生铁产量52892万吨,同比增长3.5%;粗钢产量62651万吨,同比增长2.5%;钢材累计产量78900万吨,同比增长5.4%。

图2 全国粗钢产量及同比(万吨,%)

8月份以来,由于市场需求仍然偏弱,钢价震荡偏弱,钢企盈利有所收缩,企业生产积极性有所抑制。从高炉开工率变化来看,钢铁企业生产释放力度呈现高位收缩的态势。据兰格钢铁网调研数据显示,8月份全国百家中小钢企高炉开工率的均值为79.7%,较7月份回落1.1个百分点。

从重点大中型钢铁企业旬产数据来看,大中型钢铁生产企业的产能释放虽环比有所回落,但同比仍保持大幅回升态势。据中国钢铁工业协会统计数据显示,8月上中旬重点钢企粗钢日均产量218.4万吨,环比下降2.7%,同比上升10.9%。

受品种利润明显收缩以及产量平控政策落地执行的共同影响,国内钢铁生产企业产能释放意愿逐渐减弱,预计8月份国内钢铁产量或将呈现环比继续下滑、但同比或仍有增长的态势。据兰格钢铁研究中心估算,8月份全国粗钢日产将维持在290万吨左右的水平;9月份随着部分地区控产政策的落地实施,粗钢日产环比或继续回落。

2、钢材社会库存阶段性见顶回落

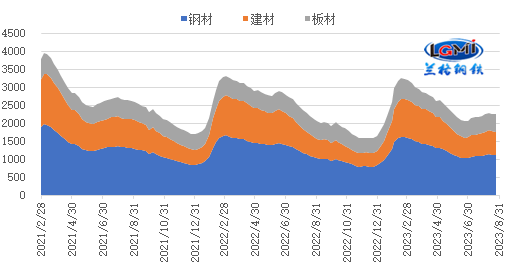

2023年8月份,钢材社会库存阶段性见顶回落,月末仍较上月同期有所上升。据兰格钢铁网监测数据显示,截至8月底,兰格钢铁网统计的29个重点城市钢材社会库存为1122.4万吨,月环比上升1.7%,年同比上升6.4%。其中,建材社会库存为631.7万吨,月环比上升1.5%,年同比上升13.4%;板材社会库存为490.7万吨,月环比上升2.1%,年同比下降1.4%(详见图3)。

8月份中下旬以来,随着高温多雨及台风天气影响减弱,淡季需求有所恢复,带动钢材社会库存特别是建筑钢材社会库存呈现见顶回落态势,预计9月份钢材社会库存将继续回落。

图3 国内每周钢材社会库存走势图

三、钢铁行业成本分析:原料价格走势分化 月均成本仍有上移

8月份以来,随着钢价震荡趋弱,钢厂产能释放有所回落,铁矿石需求有所波动,铁矿石价格震荡运行。从均值来看,据兰格钢铁网监测数据显示,8月份,铁矿石价格有所分化。唐山地区66%品位干基铁精粉均价为1078元/吨,较上月上涨31元/吨,涨幅为3.0%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场均价为863元/吨,较上月下跌12元/吨,跌幅为1.4%。

焦炭方面,8月份以来,焦炭价格经历1次提涨和1次提降落地。据兰格钢铁网监测数据显示,截至8月底,唐山地区二级冶金焦价格为2000元/吨,与上月底持平。从均值来看,8月份唐山地区二级冶金焦均价为2059元/吨,较上月上涨190元/吨,涨幅10.2%。。

废钢方面,8月份废钢价格呈现震荡走弱态势。据兰格钢铁网监测数据显示,从均值来看,8月份唐山地区重废均价为2636元/吨,较上月下跌59元/吨,跌幅2.2%。。

在进口铁矿石和废钢均价下行、焦炭均价上行带动下,成本水平仍有所上移。兰格钢铁研究中心成本监测数据显示,使用8月份购买的原燃料生产测算的兰格生铁成本指数为125.8,较上月同期上升1.6%;普碳方坯不含税平均成本较上月同期增加33元/吨,环比上升1.1%。

四、钢铁行业需求分析

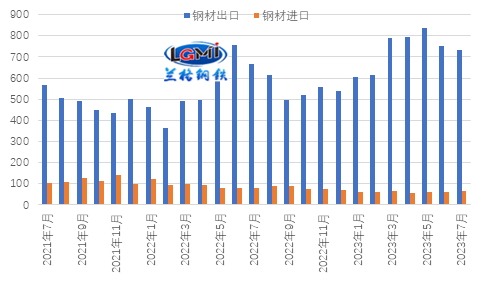

1、出口需求:钢材出口后期或仍延续同比增长

在价格优势、前期订单回升、及上年同期基数偏低影响下,7月份我国钢材出口虽环比回落,但同比再次呈现明显增长态势,由降转升。海关总署统计数据显示,出口方面,2023年7月份,我国出口钢材730.8万吨(详见图4),同比增长9.5%;1-7月,我国出口钢材5089.2万吨,同比增长27.9%。进口方面,7月份,我国进口钢材67.8万吨,同比下降14.1%;1-7月,我国进口钢材441.9万吨,同比下降32.6%。

图4 我国月度钢材进出口情况

当前,我国钢材出口价格优势依然存在,且优势空间相较7月底略有扩大;同时海外钢铁供给再现同比下降态势,我国钢铁企业出口订单指数明显回升,从而对钢材出口形成一定支撑,兰格钢铁研究中心预计后期钢材出口或仍呈现相对高位运行,且由于去年下半年单月钢材出口基数相对偏低,后期钢材出口或仍呈同比增长态势。

2、国内建筑需求:建筑钢材需求有望逐步放量

7月份,固定资产投资累计增速继续下降,较上月回落0.4个百分点,至3.4%。分领域看,1-7月份,基础设施投资(包含电力)累计同比增长9.4%,增速较上月回落0.7百分点;制造业投资同比增长5.7%,增速较上月回落0.3百分点;房地产开发投资同比继续回落,同比下降8.5%,降速较上月扩大0.6个百分点,继续呈现基建投资持续发力、制造业投资保持韧性、房地产投资依然承压的结构性分化特征。从钢铁智策-兰格腾景钢铁大数据AI辅助决策系统数据预测结果显示,8、9月份,三大领域投资同比增速将有所改善。

8月份,随着高温台风暴雨天气的增多,建材需求明显减弱,建材成交较上月有所下降。兰格钢铁网统计的8月份20个重点城市建筑钢材日均成交量为16.4万吨,较上月减少0.5万吨,环比下降3.0%。

进入三季度以来,专项债发行进度呈现先慢后快的节奏,据财政部统计数据显示,7月份新增专项债发行规模为1963亿元,发行进度相对较缓,1-7月发行新增地方政府债券29706亿元,占今年债务限额的65.7%。7月底召开的中央政治局会议强调,更好发挥政府投资带动作用,加快地方政府专项债券发行和使用,据不完全统计,8月份以来,新增专项债发行174只,发行额达4767.38亿元,已是7月份整月规模的两倍多。预计9月新增专项债的发行节奏将维持加快之势,从而发挥逆周期调节作用,助力基建投资维持较高增长水平。

9月份,随着“金九”气候条件的改善,建筑工程项目将迎来施工旺季,建筑钢材需求将现明显回升态势。。

3、国内制造业需求:制造业用钢需求有望平稳释放

2023年7月份制造业方面表现有所放缓。国家统计局数据显示,7月份,规模以上工业增加值同比实际增长3.7%,增速较上月回落0.7个百分点;其中制造业规模以上工业增加值同比增速为3.9%,较上月回落0.9个百分点。兰格钢铁研究中心监测的15项主要用钢产品产量数据中,7月份单月产量同比呈现增长的产品为3项,较上月减少4项;累计同比为正的产品有6项,较上月减少1项。从钢铁智策-兰格腾景钢铁大数据AI辅助决策系统数据预测结果显示,8、9月份,规模以上工业增加值同比或将保持增速放缓的态势,预计制造业用钢需求或有所承压。

中国物流与采购联合会、国家统计局服务业调查中心发布的2023年8月份中国制造业采购经理指数(PMI)为49.7%,比上月上升0.4个百分点,连续3个月在收缩区间小幅回升,表明经济回升动力继续蓄积,经济开始显露回升苗头。生产指数已回升到荣枯线以上,订单类指数继续小幅回升;其中,生产指数为51.9%,比上月上升1.7个百分点;新订单指数50.2%,比上月上升0.7个百分点,运行至扩张区间;新出口订单指数46.7%,比上月上升0.4个百分点,对于制造业用钢需求来说,制造业生产及订单指数回升,有望带动制造业用钢需求仍保持平稳释放态势。

五、九月份国内钢铁市场预测

图5 兰格|腾景钢铁综合价格指数AI预测(元/吨)

从国外环境来看,全球制造业PMI指数持续在收缩区间运行,反映全球制造业下行态势未有改善;发达经济体核心通胀下降仍较缓慢,货币政策仍维持紧缩态势,金融市场环境不确定性升高,地缘政治冲突持续,全球经济复苏之路仍面临多重风险。

从国内环境来看,当前国内经济整体稳定恢复,但仍面临外贸承压、投资增速放缓等问题。从宏观政策来看,宏观逆周期“组合拳”政策力度不断加大,有望带动后期经济持续恢复向好。

综合来看,国内钢市将呈现“经济持续恢复、淡季转向旺季、政策落地见效、需求逐步好转”的格局。在稳增长政策不断落地见效的推动下及旺季需求释放力度转强的带动下,兰格&腾景钢铁大数据AI辅助决策系统预测,9月份国内钢铁市场将呈现震荡反弹的行情。

|