|

期货价格是对现货价格未来走势的预期,且交割机制和套利者的存在,期货价格与现货价格之间动态的维持一种相对均衡的关系。

① 从相关性上看,螺纹钢期现货价格走势高度一致,涨跌基本一致;

② 从平稳性上看,螺纹钢期现货价格有明显的涨跌趋势,而两者涨跌幅没有明显趋势特征;

③ 从均衡关系上看,螺纹钢期现货价格存在长期均衡的关系,大概率情况下是期货向现货价格靠拢来修复不合理基差;

④ 从因果关系上看,螺纹钢期现货价格相互影响;

⑤ 从方差分解上看,螺纹钢现货价格主导价格形成;

⑥ 从脉冲响应上看,螺纹钢期货价格具有预测价格的功能。

1.指标选取

现货价格:上海螺纹钢价格

期货价格:螺纹钢主力合约结算价

数据来源:上海期货交易所、钢联数据

2.相关性检验

图 螺纹钢期现货价格走势

数据来源:钢联数据、上海期货交易所

期货价格与现货价格走势高度一致,总体上螺纹钢期现货价格相关性非常高,相关系数为0.97,呈现高度正相关。从2010年的数据可以看出,螺纹钢价格走势可以分为三个阶段:

①震荡上扬。3月中旬后,随着市场需求的集中释放及钢厂生产成本的攀升,国内钢材市场大幅上涨;4月中旬,国内房地产调控政策密集出台,加之在此期间爆发欧洲债务危机,全球大宗商品价格普遍下跌;进入7月下半月后,北方地区钢坯价格率先大幅反弹,国内钢材市场价格全面回升。

②漫长熊市。成本端价格下跌,无法支撑螺纹钢价格走强或趋稳。建筑钢材下游第一用钢大户房地产行业长期低迷,据我国统计局的数据显示,11-15年新开工面积趋势基本为下降,15年1-12月新开工面积为154453万平方米,较11年同期下降18.7%。

③逐渐回暖。宏观经济环境明显好转,据我国统计局的数据显示,截止到2017年第四季度,第四季度GDP同比增速为6.8%,宏观经济稳定回升是商品价格表现强劲的重要影响因素之一。原料成本明显抬高,铁矿石等大宗原材料价格溢价效应明显是国内商品特别是工业品价格上涨的重要因素之一,部分国产原料如焦炭价格上涨也是推高钢材成本的重要因素;供给侧改革给经济注入了新的活力,通过淘汰落后产能,在很大程度上影响了钢铁市场的供给预期,在关键阶段对钢价形成较为明显的支撑;环保限产等因素也在助力钢价上涨;房地产、基建因素支撑钢价走强。

表 螺纹钢期现货价格相关系数

|

时间段

|

相关性

|

趋势

|

|

总区间

|

0.966

|

——

|

|

2010-2011年2月

|

0.837

|

震荡上扬

|

|

2011年3月-2015年12月

|

0.984

|

下跌

|

|

2016年1月-至今

|

0.965

|

上涨

|

数据来源:笔者整理

3.平稳性检验

从图1上可以看出期现货价格具有明显的趋势特征,对螺纹钢期现货价格进行平稳性检验发现,现货价格序列和期货价格序列都不平稳,但二者的一阶差分序列均平稳,也就是现货价格和期货价格的波动是平稳的(没有明显的趋势特征)。

表 螺纹钢期现货价格ADF检验结果

|

名称

|

平稳

|

|

现货价格

|

原序列不平稳,但一阶差分序列平稳

|

|

期货价格

|

原序列不平稳,但一阶差分序列平稳

|

数据来源:笔者整理

4.均衡关系检验

对期现货价格进行协整检验,发现期现货价格原序列不存在协整关系,但两者一阶差分序列存在协整关系,也就是期货价格和现货价格存在长期均衡的关系。期货价格是对现货价格未来走势的预期,且交割机制和套利者的存在,期货价格与现货价格之间动态的维持一种相对均衡的关系,基差(基差=过磅价格-期货价格,上海螺纹钢现货价格为理计价格,过磅价格=1.03*理计价格),根据持有成本理论,期货价格应该等于现货价格加上持有成本,其中持有成本包括运输费用、仓储费用、保险费用和利息等,也就是说期货价格应该是大于现货价格,即基差为负,理论上来讲,基差应该大部分是小于0的。

表 螺纹钢期现货价格及基差情况

|

期货名称

|

螺纹钢RB

|

|

上市时间及交易所

|

上海期货交易所,2009年03月27日

|

|

区间

|

2010年至今

|

2017年至今

|

|

基差>0

|

0.693

|

0.996

|

|

基差均值

|

106

|

416

|

|

期货向现货靠拢

|

0.674

|

0.745

|

|

期现涨跌一致

|

0.745

|

0.904

|

数据来源:笔者整理

当基差偏离合理范围时,通常有两种途径修复深贴水:在整体下行时,现货价格的跌幅往往大于期货价格的跌幅来修复深贴水(即|△现货|>|△期货|且基差缩小);而在整体市场上行时,期货价格的涨幅往往大于现货价格的涨幅进而修复深贴水(即|△现货|<|△期货|且基差缩小)。

图 螺纹钢期现货靠拢方向

数据来源:笔者整理

5.因果检验

根据构建的模型可以发现,期现货价格的最佳滞后期为2个工作日,也就是说,前2个工作日的价格对当时价格的影响权重比较大,其他时刻的价格可以忽略。

对期现货价格进行因果检验,发现在滞后期为2个工作日时,两者相互影响,也就是期货价格的变化会影响现货价格的走势,同样现货价格的波动也会影响期货价格的变化。

图 期现货价格影响关系

注:数字表示自变量对因变量的影响程度,①>②>③>④

数据来源:笔者整理

6.方差分解检验

表3 螺纹钢期现货价格方差分解结果

|

Period

|

Variance Decomposition of 现货价格

|

Variance Decomposition of 期货价格

|

|

现货价格

|

期货价格

|

现货价格

|

期货价格

|

|

1

|

100

|

0

|

28.94

|

71.06

|

|

2

|

98.58

|

1.42

|

30.81

|

69.19

|

|

3

|

97.34

|

2.66

|

32.11

|

67.89

|

|

4

|

96.49

|

3.51

|

33.05

|

66.95

|

|

5

|

95.92

|

4.08

|

33.76

|

66.24

|

|

6

|

95.52

|

4.48

|

34.32

|

65.68

|

|

7

|

95.23

|

4.77

|

34.79

|

65.21

|

|

8

|

95.01

|

4.99

|

35.19

|

64.81

|

|

10

|

94.67

|

5.33

|

35.88

|

64.12

|

|

96

|

90.64

|

9.36

|

50.75

|

49.25

|

|

97

|

90.61

|

9.39

|

50.87

|

49.13

|

|

98

|

90.58

|

9.42

|

50.99

|

49.01

|

|

99

|

90.55

|

9.45

|

51.11

|

48.89

|

|

100

|

90.52

|

9.48

|

51.23

|

48.77

|

数据来源:笔者整理

由上表螺纹钢现货价格的方差在滞后期为1时,全部来自其自身,滞后期越大,其现货贡献率逐渐变小,最后一期现货价格贡献率达到90.52%,这与现货价格的实际交易以及报价情况基本相符合。在贸易商当日准备报价时,基本上会参照昨日的报价,然后根据自身的库存、资金状况、销售渠道等来合理确定当日的价格,并非一味跟随期货价格价格变动,虽然期货价格在其中也会有部分的影响。比如当昨日现货价格报的过高时,出货却很差甚至基本出不动货,即便今日市场出现利好因素或者期货价格上涨,贸易商其实更加倾向于在昨日价格的基础上小幅涨价或者不涨价,或为保证库存在合理范围,或为稳定资金回笼持续进行。当滞后期越大时,对现货价格的影响则肯定的是不如滞后期小的情况,毕竟当日现货价格不可能大比例的去参照数天前或者数月之前的价格。

螺纹钢期货价格方差分解结构可知,在滞后期为1时,主要由期货价格自身影响,贡献度为71.05%,之后期货价格自身影响力逐渐稍微减弱,到100期时,其贡献值降至48.77%,现货价格影响处于逐增加状态,最后一期增至51.23%,超过期货价格自身影响力。由于现货价格交易的实现,而期货价格大多时候交易的是预期,所以在滞后期较小时候,比如昨日期货价格变动代表了预期的动向,继而会影响到今日期货价格预期的变化,而昨日的现货价格却是较难改变期货价格的预期。但是随着滞后期的延长,现货价格更多的是走市场逻辑,是基本面的反映,从而对期货价格走向以及预期都会起到重要的影响。

综上可得,对100期的两个现货价格贡献度取平均值为70.88%,期货价格平均贡献度为29.12%。现货价格和期货价格对自身以及另一市场价格都有影响,但是从总体上看是现货价格占有份额高,因此,从方差分解角度来看螺纹钢现货价格引导价格形成。

7.脉冲响应分析

图 螺纹钢期现货价格脉冲响应函数

数据来源:笔者整理

从脉冲响应函数可以看出,现货价格收益率和期货价格收益率对自身的影响是同步减弱的,不存在滞后效应。但是期货价格收益率的冲击对现货价格收益率在第2期是增强的,说明现货价格对期货价格存在滞后效应。这也证明了螺纹钢期货价格对现货价格具备一定的预测功能,这给套期保值创造了较好的条件。

8.预测结果

根据以上分析,构建模型,拟合度为0.99,上海螺纹钢价格方向准确率为70%,2017年上海螺纹钢价格方向准确率日历图为:

注:红色为预测方向正确,绿色为预测方向错误

上海螺纹钢价格历史拟合预测图为:

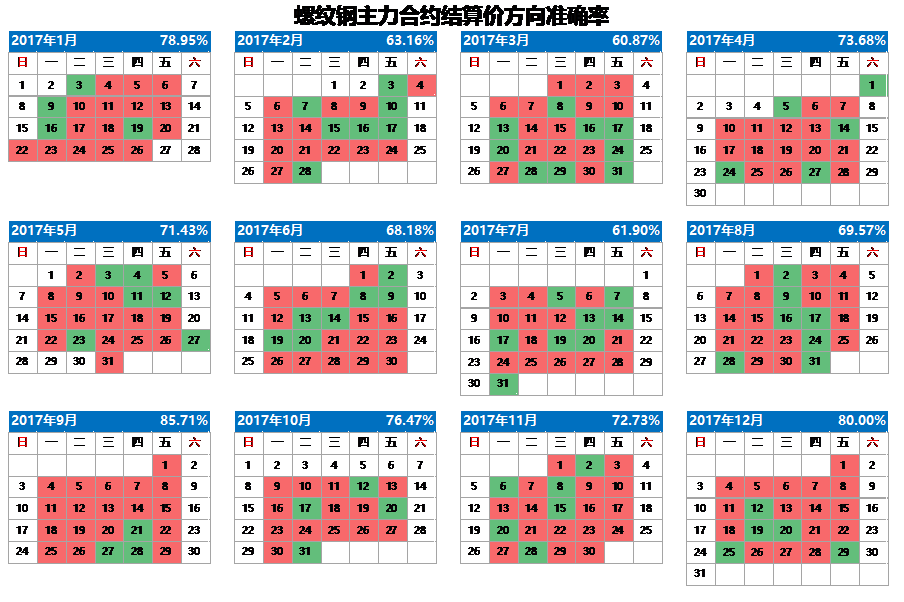

螺纹钢主力合约结算价方向准确率为72%,2017年螺纹钢主力合约结算价方向准确率日历图为:

注:红色为预测方向正确,绿色为预测方向错误

螺纹钢主力合约历史拟合预测图为:

|